Politische Entwicklungen in Europa // ICD 11 R+ überschreitet 50 Millionen Euro Eigenkapital // ICD 11 R+ verbessert Risikoklasse in neuem Update-Rating (DEXTRO)

Politische Entwicklungen in Europa // ICD 11 R+ überschreitet 50 Millionen Euro Eigenkapital // ICD 11 R+ verbessert Risikoklasse in neuem Update-Rating (DEXTRO)

Die aktuellen Geschehnisse in der Ukraine setzen die Themen unseres Alltags für uns alle in eine neue Relation. Auch wir sind erschüttert über die Ereignisse der vergangenen Tage und Wochen und bedauern das Leid der ukrainischen Bevölkerung. Ein Kriegsausbruch in Europa war für uns alle bis vor kurzem unvorstellbar. Da nun Sicherheits- und Grundbedürfnisse der Betroffenen als absolute Priorität zu sehen sind, haben wir einen finanziellen Beitrag an die Organisation Deutsch-Ukrainische Gesellschaft Rhein-Neckar e.V. geleistet.

Wenn auch die Thematik „Geldanlage“ in solchen Zeiten in den Hintergrund rückt, so möchten wir Ihnen doch die aktuellen Entwicklungen unseres Hauses und weitere politische Geschehnisse nicht vorenthalten. Denn der großteils nicht erwartete Kriegsausbruch in Europa hat Finanzmärkte und Anleger in Unsicherheit versetzt. Gut erkennbar ist dies an den hohen Schwankungen am Aktienmarkt von teils über 5 Prozent im Tagesverlauf. Investoren suchen vermehrt „sichere Häfen“ auf. Nachdem sich schon zur Jahreswende die Inflation in Deutschland um die 5-Prozent-Marke bewegte, hat nun die Europäische Zentralbank (EZB) am 10. März ihre Inflationsprognose von 3,2 auf 5,1 Prozent für das Jahr 2022 angehoben.

Hinsichtlich der avisierten Zinswende hat die EZB entschieden, ihre Anleihenkäufe schneller zurückzufahren, belässt jedoch den Schlüsselzins weiterhin auf dem Rekordtief von 0,0 Prozent. Aufgrund hoher Verschuldungsquoten in der Eurolandperipherie und auch den zunehmenden Unsicherheiten durch den Krieg in der Ukraine müssen wir davon ausgehen, dass diese Zinswende somit weiter verschoben und zudem auch niedriger ausfallen wird.

ICD 11 R+ überschreitet 50 Millionen Euro platziertes Eigenkapital

So sind es Sachwerte wie Wohnimmobilien, die sich in diesem Umfeld von hoher Inflation mit niedrigen Zinsen als sinnvolles und resilientes Investment auszeichnen. Bestätigt fühlen wir uns hierbei durch die weiterhin hohe Nachfrage nach unserem aktuellen Investment „ImmoChance Deutschland 11 Renovation Plus“. Nach unabhängigen Auswertungen hat Primus Valor bereits im Jahr 2021 die höchste Kundennachfrage nach voll regulierten AIF im Immobilienmarkt Deutschland gehabt. So konnte Primus Valor über das vergangene Jahr hinweg insgesamt über 80 Mio. Euro seitens der Fonds ICD 10 u. 11 R+ platzieren. Betrachtet man nur unsere aktuelle Emission ICD 11 R+, konnten seit Emission im vergangenen Juli bereits bis Ende Februar 2022 50 Millionen Euro Kommanditkapital eingeworben werden. Zudem macht sich unsere Fonds-Familie „ImmoChance Deutschland“ das aktuelle Zinsumfeld zunutze und unterstützt den klimaoptimierten Umbau des Wohnungsmarktes. So kann bei Immobilienankäufen für unsere Fonds-Portfolios Fremdkapital zu geringen Kosten genutzt werden, wodurch unsere sich noch in der Investitionsphase befindenden Fonds hinsichtlich Finanzierungskosten größtenteils unterhalb der Prospektangabe bewegen, was zusätzliche Vorteile für unsere Anleger bedeutet.

ICD 11 R+: Update-Rating mit verbesserter Risikoklasse

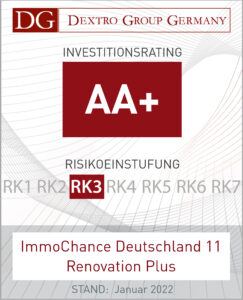

Im Rahmen der ersten Objektankäufe erhielt der ICD 11 R+ zudem ein aktualisiertes Rating aus dem Hause DEXTRO. Bereits die Initial-Bewertung wies unserem Fonds das Ergebnis „AA+“ sowie die Risikoklasse (kurz: RK) 3 zu. Um den Vergleich mit weiteren Finanzanlagen zu erleichtern, wurde seitens des Ratinghauses zu Beginn des Jahres die Risikoklassifizierung von 5 auf 7 Klassen erweitert. Daher verschiebt sich die ehemalige mittlere Risikoklasse 3 (von 5) auf nunmehr Risikoklasse 4 (von 7).

Aufgrund des sehr attraktiven Fonds-Portfolios, das sich aktuell bereits über sieben Standorte in vier Bundesländern und ein Gesamtinvestitionsvolumen von ca. 40 Mio. Euro erstreckt, erhielt der ICD 11 R+ von Dextro nun die neue Risikoklasse 3 (von 7). Die separat ausgewiesene Bewertung des Totalausfallrisikos wird mit RK 2 bewertet, eines der besten Ergebnisse im Markt. Unverändert bleibt hierbei die herausragende Gesamtnote von „AA+“. Die vollständige Stabilitätsanalyse erhalten Sie, wie gewohnt, zum Download verlinkt mit dem oben gezeigten Siegel.

ICD 8 R+ veräußert Objekte an vier Portfolio-Standorten für über 10 Mio. Euro // Gesamtauszahlung in 2021 erhöht sich auf 6 Prozent

Kürzlich konnte die Fondsgeschäftsführung des ImmoChance Deutschland 8 Renovation Plus weitere Verkäufe aus dem Fonds-Portfolio erfolgreich abschließen. Die Veräußerungen an den Standorten Ludwigshafen, Aschaffenburg, Chemnitz und Detmold erwirtschafteten einen Erlös von über 10 Mio. Euro. An drei der vier genannten Standorte ist der Fonds weiterhin vertreten.

Ludwigshafen und Aschaffenburg

Für nahezu 2 Mio. Euro konnten die in der Hartmannstraße gelegenen 12 Wohn- sowie 3 Gewerbeeinheiten erfolgreich verkauft werden. Am Standort Ludwigshafen verbleiben somit noch unsere Immobilien in der Oberstraße, Prinzregentenstraße sowie Zollhofstraße.

In gleicher Größenordnung ist die Veräußerung der Immobilie in Aschaffenburg einzustufen. Hier wurde ein nahezu identischer Erlös für die 13 Wohneinheiten in der Röhnstraße erzielt. Der Fonds ICD 8 R+ hält nun keine weiteren Objekte mehr in der unterfränkischen Stadt.

Chemnitz und Detmold

Anfang November wurden insgesamt über 80 Einheiten (nahezu ausschließlich Wohnen) am Standort Chemnitz veräußert. Die knapp 5.000 qm Nutzfläche verteilen sich auf die Liegenschaften Bernsdorfer Straße, Dresdner Straße sowie Cäcilienstraße. Gleichzeitig wechselten in Detmold unsere Immobilien in der Johannettentaler Straße 1 und Pöppinghauser Straße 1+3 den Besitzer – insgesamt 18 Wohneinheiten sowie drei Stellplätze. Der Gesamterlös an beiden Standorten beläuft sich gemeinsam auf nahezu 7 Mio. Euro.

ICD 8 R+ zahlt weiteres Prozent an Anleger aus

Noch in den kommenden Tagen erhalten Anleger des Fonds eine weitere Auszahlung von 1,0 Prozent – bezogen auf das jeweilige Kommanditkapital. Somit hat der Fonds im laufenden Geschäftsjahr 2021 bereits 6,0 Prozent an die Investoren ausgezahlt. Über weitere Verkäufe sowie avisierte Auszahlungen des Fonds werden wir Sie weiterhin auf dem Laufenden halten.