Primus Valor Wohnimmobilien-AIF ICD 10 R+ mit zweitem Ankauf innerhalb von sechs Wochen

Im Juli haben wir berichtet, dass der aktuelle Immobilien-AIF Primus Valor ImmoChance Deutschland 10 Renovation Plus (ICD 10 R+) sein erstes Wohnimmobilienportfolio in Nordrhein-Westfalen erwerben konnte. Gerade einmal einen Monat später steht bereits das zweite Investment fest: Für etwas mehr als EUR 15 Mio. zzgl. Nebenkosten konnte das Fondsmanagement ein Portfolio mit weiteren Liegenschaften in den Städten Leipzig, Kehl und Lünen erwerben. Bereits mit diesem Ankauf erfüllt der Fonds ICD 10 R+ die Anforderungen des Verkaufsprospekts, das Kapital der Anleger auf mehrere Standorte in Deutschland breit aufzuteilen.

Mietrendite für das gesamte Portfolio von 5,5 Prozent p.a. geplant

Leipzig ist mit ca. 50 Prozent der größte Standort des neuen Wohnimmobilienportfolios, die Stadt Kehl macht einen Anteil von etwa einem Drittel aus, Lünen bildet die restlichen Prozente. Die gesamte Wohnfläche beträgt mehr als 10.000 qm, dazu kommen noch insgesamt mehr als 100 Stellplätze. Nach Abschluss der geplanten Renovierungsarbeiten soll die Mietrendite über alle Objekte bei ca. 5,5 Prozent p.a. liegen. Die Einnahmen sind von Anfang an hoch, denn nur etwas mehr als 5 Prozent der Wohneinheiten stehen aktuell leer.

Standort Leipzig

Leipzig – 2018 die am schnellsten wachsende Großstadt in Deutschland

Leipzig im Bundesland Sachsen gehört zu den zehn größten Städten in Deutschland. Als Oberzentrum bildet die Stadt mit Halle und einen länderübergreifenden Ballungsraum, in dem 1,1 Mio. Einwohner leben. Seit dem Jahr 1999 ist die Einwohnerzahl von weniger als 450.000 auf knapp 600.000 angewachsen, war 2018 die am schnellsten wachsende Großstadt in Deutschland. Eine Entwicklung, die anhalten sollte. Porsche, BMW oder Siemens sind nur einige der lokalen Arbeitgeber mit eigenen Werken am Standort.

Erworben werden konnten in Leipzig drei Gebäude mit insgesamt 72 Wohneinheiten und fast 4.700 qm vermieteter Fläche. Hinzu kommen 65 Stellplätze. Die Gebäude stammen aus dem Jahr 1994. Neben Brandschutzmaßnahmen sollen die Außenanlagen aufgewertet und die Heizungen getauscht werden. Hinzu kommen die üblichen Sanierungen von leerstehenden Wohneinheiten und bei Mieterwechsel.

Kehl – direkt an Rhein und gegenüber der Metropole Straßburg gelegen

Kehl liegt ganz im Westen in Baden-Württemberg direkt am schönen Rhein und profitiert dabei durch seine unmittelbare Angrenzung an die Metropole Straßburg in Frankreich mit ihren mehr als 280.000 Einwohnern. Kehl selbst ist mit mehr als 36.000 Einwohnern seit 1971 Große Kreisstadt und ein klassisches Mittelzentrum in Deutschland. Karlsruhe im Norden und Freiburg im Süden sind in ca. 75 km über die Autobahn A5 zu erreichen.

In Kehl konnte das Fondsmanagement der Primus Valor AG ein Objekt mit 48 Wohneinheiten und insgesamt mehr als 3.150 qm Wohnfläche erwerben. Dazu kommen mehr als 30 Stellplätze. Das Gebäude ist Baujahr 1964. Auch hier sollen Brandschutzmaßnahmen vorgenommen, die Außenanlagen aufgewertet und die Heizungen getauscht werden. Hinzu kommen noch notwendige Arbeiten an der Fassade des Hauses. Leerstandswohnungen sollen genauso saniert werden wie bei einem Mieterwechsel.

Lünen – die Stadt zwischen Ruhrgebiet und Münsterland

Lünen ist mit über 86.000 Einwohnern die größte Stadt des Regierungsbezirks Arnsberg in Nordrhein-Westfalen. Das Mittelzentrum profitiert wirtschaftlich durch seine Lage im nordöstlichen Ruhrgebiet und geografisch vom südlichen Rand des Münsterlands. Die Bevölkerung wächst seit 2011 wieder kontinuierlich. Die Großbäckerei Kamps, der Bergbauzulieferer Caterpillar oder die STAEG sind als Arbeitgeber vor Ort präsent.

In Lünen wurden von der Fondsgesellschaft zwei Objekte mit 32 Wohneinheiten und knapp 2.450 qm Wohnfläche erworben. 53 Stellplätze sind außerdem vorhanden. Das Baujahr der Gebäude ist 1973. Im Rahmen der geplanten Aufwertung der Immobilien sollen die Elektrik zentralisiert, die Außenanlage und der Hof instandgesetzt, Garagen gebaut, Fenster und Eingangstüren getauscht sowie teilweise Balkone angebracht werden.

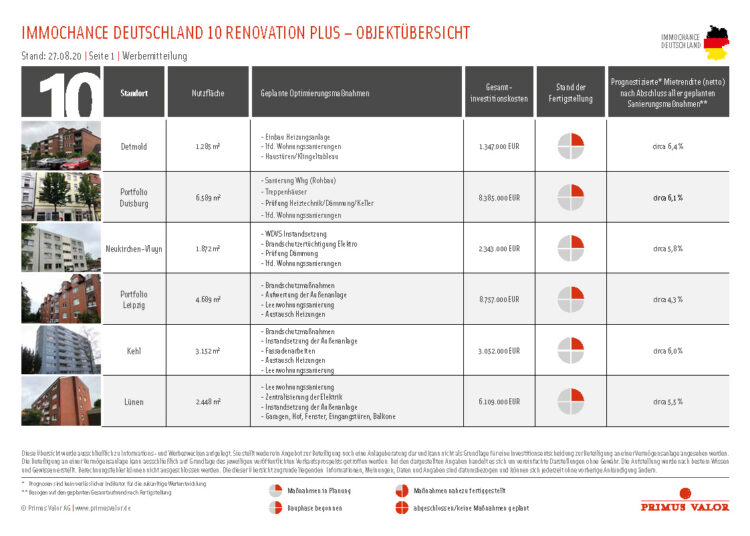

Objektübersicht ICD 10 R+ zum Download

Pressemitteilung: Primus Valor Fonds investieren über 45 Millionen Euro / Ankäufe für aktuelle Emission ICD 10 R+ sowie Vorgänger-Fonds ICD 9 R+

- ICD 10 R+ kauft erneut innerhalb von wenigen Wochen im zweistelligen Millionenbereich ein

- Vorgänger ICD 9 R+ erwirbt über 400 Einheiten für gut 30 Mio. Euro

Mannheim, 26. August 2020 – Für etwas mehr als 15 Mio. Euro zzgl. Nebenkosten konnte das Fondsmanagement des sich seit Ende Januar 2020 in Emission befindlichen Alternativen Investmentfonds „ImmoChance Deutschland 10 Renovation Plus“ (ICD 10 R+) diverse Liegenschaften in den Städten Leipzig, Kehl und Lünen erwerben. Das Portfolio erstreckt sich über gut 10.000 qm Wohnfläche und beinhaltet zudem etwas über 100 Stellplätze bzw. Garagen. Ungefähr die Hälfte der genannten Wohnfläche entfällt auf den Standort Leipzig, welcher für das Emissionshaus keinerlei Neuland darstellt – bereits in den Fonds G.P.P.1, G.P.P.2, G.P.P.3 und ICD 5 R+ ist Leipzig als Investitionsstandort vertreten.

Mit diesem insgesamt zweiten Ankauf investiert der Fonds ICD 10 R+ gerade einmal ca. 6 Wochen nach seinem Initialinvestment erneut. Bereits jetzt wird durch die Anzahl der verschiedenen Standorte in Deutschland die Mindestanforderung an Diversifikation gemäß dem Verkaufsprospekt erfüllt.

Der aktuelle Leerstand beläuft sich auf etwas über 5 Prozent. Entsprechend der Anlagestrategie „Renovation Plus“ bieten sämtliche erworbenen Objekte – wie gewohnt – Optimierungspotenzial. So wird nach Abschluss aller Sanierungsmaßnahmen eine jährliche Mietrendite von 5-6 Prozent erwartet.

Auch der Vorgänger-Fonds „ImmoChance Deutschland 9 Renovation Plus“ (ICD 9 R+) konnte einen Erwerb im zweistelligen Millionenbereich verzeichnen und sich somit mit großen Schritten der Ausinvestition nähern. Für knapp über 30 Mio. Euro zzgl. Nebenkosten wurden 24- über die Bundesrepublik verteilte- Objekte erworben, wobei es sich um gut 400 Wohneinheiten sowie einige wenige Gewerbeeinheiten und gut hundert Stellplätze handelt. Mit rund 6 Mio. Euro an geplanten Sanierungsmaßnahmen werden auch hier sämtliche Potenziale der insgesamt über 27.000 qm Wohn- und Gewerbefläche proaktiv genutzt.

„Wie bei unserem Konzept grundsätzlich üblich, sind neben einem günstigen Ankauf, die intensive Aufwertung unserer Bestandsobjekte, bei den beiden jetzt vorgenommenen Ankäufen ist zusätzlich die besonders günstige Finanzierung hervorzuheben“, so Gordon Grundler, Vorstand der Primus Valor.

„Die verhandelten Konditionen sollten sich vor allem beim Verkauf der Objekte äußerst positiv bemerkbar machen“, so Grundler weiter.

Über Primus Valor:

Die Primus Valor AG blickt auf über 13 Jahre Erfahrung im Kauf, der Entwicklung und dem Verkauf von Immobilien in Deutschland zurück. Das Mannheimer Emissionshaus hat es sich zum Ziel gesetzt, Anlegern innovative Investitionsformen im Bereich der Immobilien zu bieten, die bislang institutionellen Investoren vorbehalten waren. Die Primus-Valor-Gruppe hält rund 5.000 Wohneinheiten under management und besitzt ein Gesamtinvestitionsvolumen von mehr als 800 Millionen Euro.

Kontakt:

Tobias Rausch

Tel. 06 21 / 49 09 66 – 150

Fax: 06 21 / 49 09 66 – 6 00

Mobil: 0152 / 27 98 30 45

tobias.rausch@primusvalor.de

Primus-Valor-Immobilienfonds zahlen im August insgesamt über EUR 7 Mio. aus

Mannheim, 07. August 2020 – ohnehin schon ohne Makel, verbessert sich die Leistungsbilanz der Primus- Valor-Immobilienfonds weiter – über EUR 7 Mio. zahlen die Immobilienfonds der Primus Valor AG in den kommenden Tagen aus. Und das, obwohl die deutsche Wirtschaft weiterhin unter den Nachwirkungen des Lockdowns zum Eindämmen der Corona-Pandemie leidet. So ist das Bruttoinlandsprodukt im 2. Quartal 2020 im Vergleich zu den Vormonaten um über 10 Prozent gefallen – so stark wie nie zuvor.

Durch die konsequente Fokussierung auf Investitionen in Wohnimmobilien in deutschen Mittel- und Oberzentren beeinträchtigt das die Einnahmen unserer seit 2007 aufgelegten Fonds nur wenig. Wir hatten darüber berichtet: Die zusätzlichen Mietausfälle lagen im April im Vergleich zum 1. Quartal gerade einmal zwischen 0 und 4,9 Prozent und sollen in den kommenden Monaten durch die Mieter nachgeholt werden (PV-Newsletter, 31.07.2020). Daher konnten alle unsere Immobilieninvestments auch in den vergangenen zwölf Monaten wieder einen Überschuss an Liquidität aufbauen. Hinzu kommt: Die Wertentwicklung ist aktuell besonders stabil. Damit zeigt die Immobilie einmal mehr ihre Stärke für Investoren in der aktuellen Krisenzeit.

Prospektgemäße Auszahlungen der Immobilien-AIFs ICD 8 R+ und ICD 9 R+ von insgesamt über EUR 6 Mio.

Die mit einem Eigenkapital von insgesamt ca. EUR 185 Mio. platzierten Immobilienfonds ImmoChance Deutschland 8 und 9 Renovation Plus (ICD 8 R+/ICD 9 R+) schütten beide in den kommenden Tagen planmäßig aus. Für den ICD 8 R+ bedeutet dies eine Auszahlung von 5,5 Prozent, im Fall des ICD 9 R+ von 4,5 Prozent, bezogen auf das platzierte Eigenkapital (pro rata temporis). In Summe werden den Anlegern damit über EUR 6 Mio. überwiesen. Der erst im Jahr 2018 geschlossene ICD 8 R+ leistet damit seine bereits dritte, planmäßige Ausschüttung. Für den im Dezember 2019 platzierten ICD 9 R+ wird dies bereits die zweite Auszahlung in prospektierter Höhe sein.

Zudem konnte der Fonds ICD 7 R+ durch die Verkäufe fast aller Immobilienportfolios seinen Anlegern bis Mitte 2019 bereits bis zu 115,5 Prozent des platzierten Eigenkapitals auszahlen – und das gerade einmal drei Jahre nach dem Ende seiner Platzierung. Wir halten Sie über die letzten bevorstehenden Verkäufe und die damit verbundenen Auszahlungen natürlich weiter auf dem Laufenden.

G.P.P.4 mit Auszahlung von 7 Prozent entsprechend Prospektangabe

Der im Jahr 2012 platzierte Immobilienfonds Primus Valor G.P.P. 4 kann allein aus den über die Mieteinnahmen erwirtschaftenden Überschüssen seine prospektierte Auszahlung von 7 Prozent vornehmen – in Zeiten des Nullzinses ein herausragender Wert. Die Fondsgesellschaft besitzt auch weiterhin alle von ihr erworbenen Objekte. Ein Verkauf ist erst nach der geplanten Haltedauer der Liegenschaften von zehn Jahren, also ab 2022, geplant. Nach heutigem Stand könnte der G.P.P.4 der beste alle bisher aufgelegten Primus-Valor-Immobilienfonds werden, wenn man von der Gesamtauszahlung ausgeht. Einen entscheidenden Beitrag daran hat die über alle Jahre durchgehaltene hohe Tilgungsrate, die sich im Verkauf entscheidend auswirken sollte.

G.P.P.1, G.P.P.2 und G.P.P.3 nutzen erwirtschaftete Liquidität für Optimierung der anstehenden Verkaufserlöse

Erst vor Kurzem konnte die Fondsgesellschaft ICD 8 R+ das Immobilienportfolio Siegen verkaufen. Dabei wurde der vom Gutachter ermittelte Wert der Liegenschaften um satte 30 Prozent übertroffen. Ein Signal für die geplanten Verkäufe der Immobilien aus den Beteiligungen G.P.P.1 bis G.P.P.3. Denn auch, wenn ein Überschreiten des tatsächlichen Verkaufspreises von 30 Prozent gegenüber dem Gutachten sicherlich nicht die Regel sein kann, so zeigt es doch die Tendenz auf, dass Erlöse über den prognostizierten Werten aus dem 1. Quartal 2020 in der Praxis erzielt werden können.

Für einen hohen Verkaufserlös müssen die einzelnen Objekte in einem möglichst optimalen Zustand sein. Das Primus-Valor-Fondsmanagement hat daher entschieden, im August für den G.P.P.1 eine Auszahlung von 3 Prozent, für die Beteiligungen G.P.P.2 und G.P.P.3 hingegen keine Auszahlung vorzunehmen, denn die in den Jahresabschlüssen der Fondsgesellschaften angekündigten Verkaufserlöse sollen möglichst deutlich übertroffen werden. Folgende Schlussauszahlungen durch die anstehenden Verkäufe sind geplant. Dabei nehmen die Zahlen Bezug auf Wertgutachten, die für jede einzelne Immobilie erstellt wurden. Ein Abschlag von 10 Prozent ist zudem eingerechnet worden:

- G.P.P.1: Geplante Schlussauszahlung: über 140 Prozent

- G.P.P.2: Geplante Schlussauszahlung: ca. 132 Prozent

- G.P.P.3: Geplante Schlussauszahlung: ca. 198 Prozent

Damit würden sich die Gesamtauszahlungen wie folgt nach oben anpassen und damit die Vorgaben aus den Verkaufsprospekten deutlich übertreffen:

- G.P.P.1: Geplante Gesamtauszahlung: über 230 Prozent

- G.P.P.2: Geplante Gesamtauszahlung: ca. 197 Prozent

- G.P.P.3: Geplante Gesamtauszahlung: ca. 259 Prozent

Eine Strategie, die funktioniert – erster Verkauf des G.P.P.3 mit 100 Prozent Gewinn

Wie gut die Strategie des Primus-Valor-Immobilienmanagements funktioniert, das zeigt der erste Verkauf der Fondsgesellschaft G.P.P.3: Wie bereits berichtet, konnte das Immobilienportfolio Magdeburg mit einem Gewinn von fast 100 Prozent verkauft werden (PV-Newsletter, 03.07.2020).