ICD 9 R+ kauft erneut ein // ICD 10 R+ stockt Eigenkapital auf und erhält „A+“-Rating

Unser im Dezember 2019 vorzeitig geschlossener Fonds „ImmoChance Deutschland 9 Renovation Plus“ (ICD 9 R+) konnte einen Erwerb im zweistelligen Millionenbereich verzeichnen und sich somit mit großen Schritten der Ausinvestition nähern. 24 Objekte wurden hierbei gekauft, wobei es sich um gut 400 Wohneinheiten sowie einige wenige Gewerbeeinheiten und gut hundert Stellplätze handelt. In Summe belaufen sich Kaufpreis, Ankaufsnebenkosten sowie geplante Sanierungsmaßnahmen auf knapp 40 Mio. Euro.

Vor allem die besonders günstige Finanzierung ist im Rahmen des Ankaufs hervorzuheben – Die verhandelten Konditionen sollten sich vor allem beim Verkauf der Objekte äußerst positiv bemerkbar machen.

Das Portfolio befindet sich in Nordrhein-Westfalen und verteilt sich auf die Städte Bochum, Dortmund, Castrop-Rauxel, Duisburg, Eschweiler, Velbert, Witten und Wuppertal. Mit rund 6 Mio. Euro an geplanten Sanierungsmaßnahmen werden auch hier sämtliche Potenziale der insgesamt über 27.000 qm Wohn- und Gewerbefläche proaktiv genutzt.

Mietrendite für das gesamte Portfolio von 5,5 Prozent p.a. geplant

Leipzig ist mit ca. 50 Prozent der größte Standort des neuen Wohnimmobilienportfolios, die Stadt Kehl macht einen Anteil von etwa einem Drittel aus, Lünen bildet die restlichen Prozente. Die gesamte Wohnfläche beträgt mehr als 10.000 qm, dazu kommen noch insgesamt mehr als 100 Stellplätze. Nach Abschluss der geplanten Renovierungsarbeiten soll die Mietrendite über alle Objekte bei ca. 5,5 Prozent p.a. liegen. Die Einnahmen sind von Anfang an hoch, denn nur etwas mehr als 5 Prozent der Wohneinheiten stehen aktuell leer.

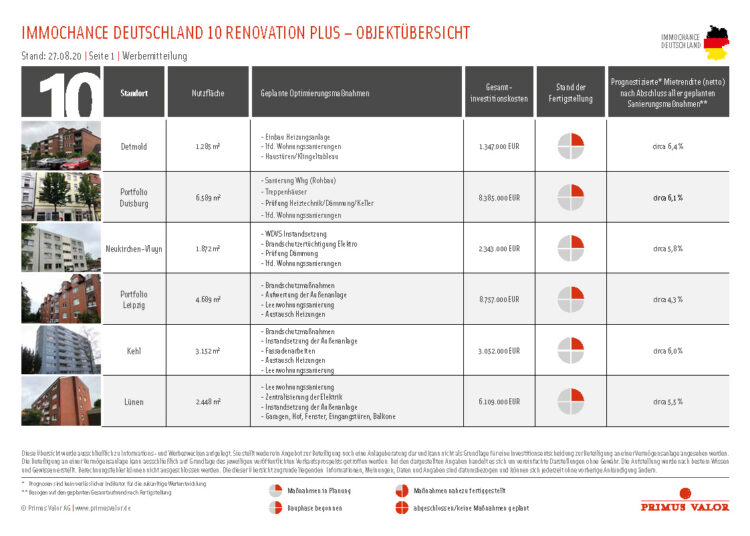

Auszug aus dem Portfolio

ICD 10 R+ erhöht zu platzierendes Eigenkapital auf 60 Mio. Euro

Erst kürzlich haben wir Sie über den weiteren Ankauf unserer aktuellen Emission ImmoChance Deutschland 10 Renovation Plus (ICD 10 R+) informieren dürfen – der zweite Ankauf innerhalb von gerade einmal sechs Wochen. Somit konnten seit Januar 2020 bereits ca. 25 Mio. Euro in erste Immobilien investiert werden. Parallel hierzu hat das zu platzierende Eigenkapital des ICD 10 R+ die prospektierte Angabe von 30 Mio. Euro nahezu erreicht.

Als logische Folgerung hat sich die Fondsgesellschaft daher entschieden, das Volumen des Eigenkapitals zum 01.09.2020 erstmalig zu erhöhen – von 30 Mio. Euro auf nun 60 Mio. Euro.

Renommiertes Analysehaus G.U.B. vergibt Note „A+“ für ICD 10 R+

In diesem Zuge freut uns auch die kürzlich erhaltene Bewertung unseres Fonds ICD 10 R+ seitens G.U.B.-Analyse. Die ausführliche Fassung, in welcher u.a. auf die langjährige branchenspezifische Erfahrung des Fondsmanagements eingegangen wird, können Sie unter folgendem Link abrufen:

Aktualisierte Objektübersichten zum Download

Entsprechend der Ankäufe und Entwicklungen des letzten Quartals möchten wir Ihnen an dieser Stelle noch die Objektübersichten der Alternativen Investmentfonds ImmoChance Deutschland 7 / 8 / 9 sowie 10 R+ zur Verfügung stellen und freuen uns, Sie in Kürze über weitere positive Nachrichten aus dem Hause Primus Valor informieren zu dürfen.

- Objektübersicht ICD 7 R+

- Objektübersicht ICD 8 R+

- Objektübersicht ICD 9 R+

- Objektübersicht ICD 10 R+

Primus Valor Wohnimmobilien-AIF ICD 10 R+ mit zweitem Ankauf innerhalb von sechs Wochen

Im Juli haben wir berichtet, dass der aktuelle Immobilien-AIF Primus Valor ImmoChance Deutschland 10 Renovation Plus (ICD 10 R+) sein erstes Wohnimmobilienportfolio in Nordrhein-Westfalen erwerben konnte. Gerade einmal einen Monat später steht bereits das zweite Investment fest: Für etwas mehr als EUR 15 Mio. zzgl. Nebenkosten konnte das Fondsmanagement ein Portfolio mit weiteren Liegenschaften in den Städten Leipzig, Kehl und Lünen erwerben. Bereits mit diesem Ankauf erfüllt der Fonds ICD 10 R+ die Anforderungen des Verkaufsprospekts, das Kapital der Anleger auf mehrere Standorte in Deutschland breit aufzuteilen.

Mietrendite für das gesamte Portfolio von 5,5 Prozent p.a. geplant

Leipzig ist mit ca. 50 Prozent der größte Standort des neuen Wohnimmobilienportfolios, die Stadt Kehl macht einen Anteil von etwa einem Drittel aus, Lünen bildet die restlichen Prozente. Die gesamte Wohnfläche beträgt mehr als 10.000 qm, dazu kommen noch insgesamt mehr als 100 Stellplätze. Nach Abschluss der geplanten Renovierungsarbeiten soll die Mietrendite über alle Objekte bei ca. 5,5 Prozent p.a. liegen. Die Einnahmen sind von Anfang an hoch, denn nur etwas mehr als 5 Prozent der Wohneinheiten stehen aktuell leer.

Standort Leipzig

Leipzig – 2018 die am schnellsten wachsende Großstadt in Deutschland

Leipzig im Bundesland Sachsen gehört zu den zehn größten Städten in Deutschland. Als Oberzentrum bildet die Stadt mit Halle und einen länderübergreifenden Ballungsraum, in dem 1,1 Mio. Einwohner leben. Seit dem Jahr 1999 ist die Einwohnerzahl von weniger als 450.000 auf knapp 600.000 angewachsen, war 2018 die am schnellsten wachsende Großstadt in Deutschland. Eine Entwicklung, die anhalten sollte. Porsche, BMW oder Siemens sind nur einige der lokalen Arbeitgeber mit eigenen Werken am Standort.

Erworben werden konnten in Leipzig drei Gebäude mit insgesamt 72 Wohneinheiten und fast 4.700 qm vermieteter Fläche. Hinzu kommen 65 Stellplätze. Die Gebäude stammen aus dem Jahr 1994. Neben Brandschutzmaßnahmen sollen die Außenanlagen aufgewertet und die Heizungen getauscht werden. Hinzu kommen die üblichen Sanierungen von leerstehenden Wohneinheiten und bei Mieterwechsel.

Kehl – direkt an Rhein und gegenüber der Metropole Straßburg gelegen

Kehl liegt ganz im Westen in Baden-Württemberg direkt am schönen Rhein und profitiert dabei durch seine unmittelbare Angrenzung an die Metropole Straßburg in Frankreich mit ihren mehr als 280.000 Einwohnern. Kehl selbst ist mit mehr als 36.000 Einwohnern seit 1971 Große Kreisstadt und ein klassisches Mittelzentrum in Deutschland. Karlsruhe im Norden und Freiburg im Süden sind in ca. 75 km über die Autobahn A5 zu erreichen.

In Kehl konnte das Fondsmanagement der Primus Valor AG ein Objekt mit 48 Wohneinheiten und insgesamt mehr als 3.150 qm Wohnfläche erwerben. Dazu kommen mehr als 30 Stellplätze. Das Gebäude ist Baujahr 1964. Auch hier sollen Brandschutzmaßnahmen vorgenommen, die Außenanlagen aufgewertet und die Heizungen getauscht werden. Hinzu kommen noch notwendige Arbeiten an der Fassade des Hauses. Leerstandswohnungen sollen genauso saniert werden wie bei einem Mieterwechsel.

Lünen – die Stadt zwischen Ruhrgebiet und Münsterland

Lünen ist mit über 86.000 Einwohnern die größte Stadt des Regierungsbezirks Arnsberg in Nordrhein-Westfalen. Das Mittelzentrum profitiert wirtschaftlich durch seine Lage im nordöstlichen Ruhrgebiet und geografisch vom südlichen Rand des Münsterlands. Die Bevölkerung wächst seit 2011 wieder kontinuierlich. Die Großbäckerei Kamps, der Bergbauzulieferer Caterpillar oder die STAEG sind als Arbeitgeber vor Ort präsent.

In Lünen wurden von der Fondsgesellschaft zwei Objekte mit 32 Wohneinheiten und knapp 2.450 qm Wohnfläche erworben. 53 Stellplätze sind außerdem vorhanden. Das Baujahr der Gebäude ist 1973. Im Rahmen der geplanten Aufwertung der Immobilien sollen die Elektrik zentralisiert, die Außenanlage und der Hof instandgesetzt, Garagen gebaut, Fenster und Eingangstüren getauscht sowie teilweise Balkone angebracht werden.

Objektübersicht ICD 10 R+ zum Download

Pressemitteilung: Primus Valor Fonds investieren über 45 Millionen Euro / Ankäufe für aktuelle Emission ICD 10 R+ sowie Vorgänger-Fonds ICD 9 R+

- ICD 10 R+ kauft erneut innerhalb von wenigen Wochen im zweistelligen Millionenbereich ein

- Vorgänger ICD 9 R+ erwirbt über 400 Einheiten für gut 30 Mio. Euro

Mannheim, 26. August 2020 – Für etwas mehr als 15 Mio. Euro zzgl. Nebenkosten konnte das Fondsmanagement des sich seit Ende Januar 2020 in Emission befindlichen Alternativen Investmentfonds „ImmoChance Deutschland 10 Renovation Plus“ (ICD 10 R+) diverse Liegenschaften in den Städten Leipzig, Kehl und Lünen erwerben. Das Portfolio erstreckt sich über gut 10.000 qm Wohnfläche und beinhaltet zudem etwas über 100 Stellplätze bzw. Garagen. Ungefähr die Hälfte der genannten Wohnfläche entfällt auf den Standort Leipzig, welcher für das Emissionshaus keinerlei Neuland darstellt – bereits in den Fonds G.P.P.1, G.P.P.2, G.P.P.3 und ICD 5 R+ ist Leipzig als Investitionsstandort vertreten.

Mit diesem insgesamt zweiten Ankauf investiert der Fonds ICD 10 R+ gerade einmal ca. 6 Wochen nach seinem Initialinvestment erneut. Bereits jetzt wird durch die Anzahl der verschiedenen Standorte in Deutschland die Mindestanforderung an Diversifikation gemäß dem Verkaufsprospekt erfüllt.

Der aktuelle Leerstand beläuft sich auf etwas über 5 Prozent. Entsprechend der Anlagestrategie „Renovation Plus“ bieten sämtliche erworbenen Objekte – wie gewohnt – Optimierungspotenzial. So wird nach Abschluss aller Sanierungsmaßnahmen eine jährliche Mietrendite von 5-6 Prozent erwartet.

Auch der Vorgänger-Fonds „ImmoChance Deutschland 9 Renovation Plus“ (ICD 9 R+) konnte einen Erwerb im zweistelligen Millionenbereich verzeichnen und sich somit mit großen Schritten der Ausinvestition nähern. Für knapp über 30 Mio. Euro zzgl. Nebenkosten wurden 24- über die Bundesrepublik verteilte- Objekte erworben, wobei es sich um gut 400 Wohneinheiten sowie einige wenige Gewerbeeinheiten und gut hundert Stellplätze handelt. Mit rund 6 Mio. Euro an geplanten Sanierungsmaßnahmen werden auch hier sämtliche Potenziale der insgesamt über 27.000 qm Wohn- und Gewerbefläche proaktiv genutzt.

„Wie bei unserem Konzept grundsätzlich üblich, sind neben einem günstigen Ankauf, die intensive Aufwertung unserer Bestandsobjekte, bei den beiden jetzt vorgenommenen Ankäufen ist zusätzlich die besonders günstige Finanzierung hervorzuheben“, so Gordon Grundler, Vorstand der Primus Valor.

„Die verhandelten Konditionen sollten sich vor allem beim Verkauf der Objekte äußerst positiv bemerkbar machen“, so Grundler weiter.

Über Primus Valor:

Die Primus Valor AG blickt auf über 13 Jahre Erfahrung im Kauf, der Entwicklung und dem Verkauf von Immobilien in Deutschland zurück. Das Mannheimer Emissionshaus hat es sich zum Ziel gesetzt, Anlegern innovative Investitionsformen im Bereich der Immobilien zu bieten, die bislang institutionellen Investoren vorbehalten waren. Die Primus-Valor-Gruppe hält rund 5.000 Wohneinheiten under management und besitzt ein Gesamtinvestitionsvolumen von mehr als 800 Millionen Euro.

Kontakt:

Tobias Rausch

Tel. 06 21 / 49 09 66 – 150

Fax: 06 21 / 49 09 66 – 6 00

Mobil: 0152 / 27 98 30 45

tobias.rausch@primusvalor.de

Primus-Valor-Immobilienfonds zahlen im August insgesamt über EUR 7 Mio. aus

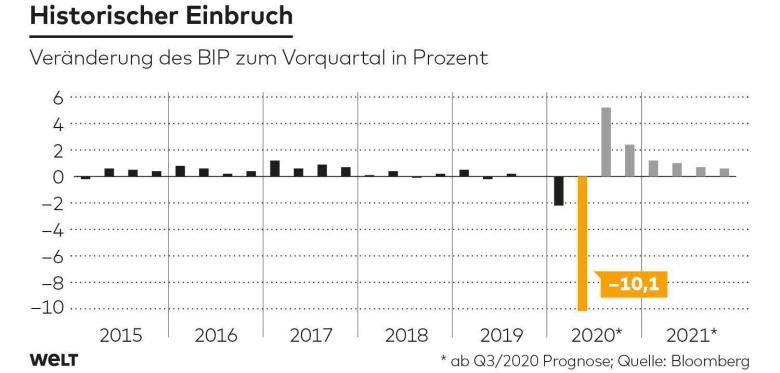

Mannheim, 07. August 2020 – ohnehin schon ohne Makel, verbessert sich die Leistungsbilanz der Primus- Valor-Immobilienfonds weiter – über EUR 7 Mio. zahlen die Immobilienfonds der Primus Valor AG in den kommenden Tagen aus. Und das, obwohl die deutsche Wirtschaft weiterhin unter den Nachwirkungen des Lockdowns zum Eindämmen der Corona-Pandemie leidet. So ist das Bruttoinlandsprodukt im 2. Quartal 2020 im Vergleich zu den Vormonaten um über 10 Prozent gefallen – so stark wie nie zuvor.

Durch die konsequente Fokussierung auf Investitionen in Wohnimmobilien in deutschen Mittel- und Oberzentren beeinträchtigt das die Einnahmen unserer seit 2007 aufgelegten Fonds nur wenig. Wir hatten darüber berichtet: Die zusätzlichen Mietausfälle lagen im April im Vergleich zum 1. Quartal gerade einmal zwischen 0 und 4,9 Prozent und sollen in den kommenden Monaten durch die Mieter nachgeholt werden (PV-Newsletter, 31.07.2020). Daher konnten alle unsere Immobilieninvestments auch in den vergangenen zwölf Monaten wieder einen Überschuss an Liquidität aufbauen. Hinzu kommt: Die Wertentwicklung ist aktuell besonders stabil. Damit zeigt die Immobilie einmal mehr ihre Stärke für Investoren in der aktuellen Krisenzeit.

Prospektgemäße Auszahlungen der Immobilien-AIFs ICD 8 R+ und ICD 9 R+ von insgesamt über EUR 6 Mio.

Die mit einem Eigenkapital von insgesamt ca. EUR 185 Mio. platzierten Immobilienfonds ImmoChance Deutschland 8 und 9 Renovation Plus (ICD 8 R+/ICD 9 R+) schütten beide in den kommenden Tagen planmäßig aus. Für den ICD 8 R+ bedeutet dies eine Auszahlung von 5,5 Prozent, im Fall des ICD 9 R+ von 4,5 Prozent, bezogen auf das platzierte Eigenkapital (pro rata temporis). In Summe werden den Anlegern damit über EUR 6 Mio. überwiesen. Der erst im Jahr 2018 geschlossene ICD 8 R+ leistet damit seine bereits dritte, planmäßige Ausschüttung. Für den im Dezember 2019 platzierten ICD 9 R+ wird dies bereits die zweite Auszahlung in prospektierter Höhe sein.

Zudem konnte der Fonds ICD 7 R+ durch die Verkäufe fast aller Immobilienportfolios seinen Anlegern bis Mitte 2019 bereits bis zu 115,5 Prozent des platzierten Eigenkapitals auszahlen – und das gerade einmal drei Jahre nach dem Ende seiner Platzierung. Wir halten Sie über die letzten bevorstehenden Verkäufe und die damit verbundenen Auszahlungen natürlich weiter auf dem Laufenden.

G.P.P.4 mit Auszahlung von 7 Prozent entsprechend Prospektangabe

Der im Jahr 2012 platzierte Immobilienfonds Primus Valor G.P.P. 4 kann allein aus den über die Mieteinnahmen erwirtschaftenden Überschüssen seine prospektierte Auszahlung von 7 Prozent vornehmen – in Zeiten des Nullzinses ein herausragender Wert. Die Fondsgesellschaft besitzt auch weiterhin alle von ihr erworbenen Objekte. Ein Verkauf ist erst nach der geplanten Haltedauer der Liegenschaften von zehn Jahren, also ab 2022, geplant. Nach heutigem Stand könnte der G.P.P.4 der beste alle bisher aufgelegten Primus-Valor-Immobilienfonds werden, wenn man von der Gesamtauszahlung ausgeht. Einen entscheidenden Beitrag daran hat die über alle Jahre durchgehaltene hohe Tilgungsrate, die sich im Verkauf entscheidend auswirken sollte.

G.P.P.1, G.P.P.2 und G.P.P.3 nutzen erwirtschaftete Liquidität für Optimierung der anstehenden Verkaufserlöse

Erst vor Kurzem konnte die Fondsgesellschaft ICD 8 R+ das Immobilienportfolio Siegen verkaufen. Dabei wurde der vom Gutachter ermittelte Wert der Liegenschaften um satte 30 Prozent übertroffen. Ein Signal für die geplanten Verkäufe der Immobilien aus den Beteiligungen G.P.P.1 bis G.P.P.3. Denn auch, wenn ein Überschreiten des tatsächlichen Verkaufspreises von 30 Prozent gegenüber dem Gutachten sicherlich nicht die Regel sein kann, so zeigt es doch die Tendenz auf, dass Erlöse über den prognostizierten Werten aus dem 1. Quartal 2020 in der Praxis erzielt werden können.

Für einen hohen Verkaufserlös müssen die einzelnen Objekte in einem möglichst optimalen Zustand sein. Das Primus-Valor-Fondsmanagement hat daher entschieden, im August für den G.P.P.1 eine Auszahlung von 3 Prozent, für die Beteiligungen G.P.P.2 und G.P.P.3 hingegen keine Auszahlung vorzunehmen, denn die in den Jahresabschlüssen der Fondsgesellschaften angekündigten Verkaufserlöse sollen möglichst deutlich übertroffen werden. Folgende Schlussauszahlungen durch die anstehenden Verkäufe sind geplant. Dabei nehmen die Zahlen Bezug auf Wertgutachten, die für jede einzelne Immobilie erstellt wurden. Ein Abschlag von 10 Prozent ist zudem eingerechnet worden:

- G.P.P.1: Geplante Schlussauszahlung: über 140 Prozent

- G.P.P.2: Geplante Schlussauszahlung: ca. 132 Prozent

- G.P.P.3: Geplante Schlussauszahlung: ca. 198 Prozent

Damit würden sich die Gesamtauszahlungen wie folgt nach oben anpassen und damit die Vorgaben aus den Verkaufsprospekten deutlich übertreffen:

- G.P.P.1: Geplante Gesamtauszahlung: über 230 Prozent

- G.P.P.2: Geplante Gesamtauszahlung: ca. 197 Prozent

- G.P.P.3: Geplante Gesamtauszahlung: ca. 259 Prozent

Eine Strategie, die funktioniert – erster Verkauf des G.P.P.3 mit 100 Prozent Gewinn

Wie gut die Strategie des Primus-Valor-Immobilienmanagements funktioniert, das zeigt der erste Verkauf der Fondsgesellschaft G.P.P.3: Wie bereits berichtet, konnte das Immobilienportfolio Magdeburg mit einem Gewinn von fast 100 Prozent verkauft werden (PV-Newsletter, 03.07.2020).

Die Immobilienfonds im Überblick (inkl. Auflösungsszenario G.P.P.1, G.P.P.2 und G.P.P.3)

Mit Transparenz gegen die Krise – ab sofort quartalsweise Datenblätter zu allen laufenden Primus-Valor-Wohnimmobilienfonds

Mannheim, 31. Juli 2020 – Nichts hat unsere Wirtschaft seit dem Zweiten Weltkrieg so getroffen wie der Corona-Lockdown: 6,8 Mio. Menschen in Kurzarbeit, 40.000 neue Arbeitslose im Juni, tausende Firmen bangen weiter um ihre Existenz. Eine weitere Kennzahl, die das volle Ausmaß bzw. die Folgen des Virus zeigt, wurde gestern medial bekanntgegeben – ein Paukenschlag: Das Bruttoinlandsprodukt (BIP) ist von April bis Juni um über 10 Prozent im Vergleich zum Vorquartal gefallen. Der Nachrichtendienst Welt.de schreibt: „Mit dem Einbruch, den das Statistische Bundesamt jetzt erstmals in Zahlen gefasst hat, wurden rechnerisch sieben Jahre ökonomischen Wachstums in einem einzigen Quartal ausradiert. Der Absturz fiel damit doppelt so hoch aus wie während der Finanzkrise als das BIP um 4,7 Prozent absackte.“

Als Primus-Valor-Unternehmensgruppe fühlen wir uns daher verpflichtet, Sie als unsere Anleger und Geschäftspartner über die wirtschaftlichen Auswirkungen der Corona-Krise auf unsere seit dem Jahr 2007 aufgelegten Wohnimmobilienfonds zu informieren, basierend auf Fakten sowie regelmäßig und transparent. Denn für unsere Investoren sind unsere Kapitalanlageprodukte ein wichtiger Baustein in der privaten Vermögensbildung sowie der Altersvorsorge. Daher möchten wir Sie ab sofort einmal im Quartal zu jedem unserer noch laufenden Investments mit einem Datenblatt informieren (siehe Download).

Die gute Nachricht vorab: Alle unsere Fondsgesellschaften können ihre Auszahlung auch in diesem Jahr wieder in voller Höhe anweisen. Der Grund ist die Fokussierung auf Wohnimmobilien in deutschen Mittel- und Oberzentren, deren Renditepotenziale durch Sanierungen und Renovierungen konsequent weiter optimiert werden. Auch die jeweilige Wertentwicklung bleibt in der Krise vollkommen stabil.

In den kurz und knapp gehaltenen Datenblättern sind neben den allgemeinen Grunddaten der jeweiligen Beteiligung auch die aktuellen, zusätzlichen Mietausfälle seit dem Ausbrechen der Corona-Krise sowie die konkreten Auswirkungen dieser zusätzlichen Mietausfälle auf den jeweiligen Fonds (Liquidität und Ausschüttungen) enthalten.

Die Datenblätter zum Download

Schon bisher entwickeln sich alle Wohnimmobilien-Fonds der Primus Valor AG nach Plan – oder konnten teilweise sogar deutlich besser abschneiden. Die ersten, als langlaufende Beteiligungen konzipierten Investments zeigen jetzt ebenfalls ihre volle Stärke: Zu den bisher geleisteten, planmäßigen Auszahlungen werden durch den geplanten Verkauf der Objekte in den kommenden Monaten Schlussausschüttungen von zusätzlich 130 Prozent bis knapp 200 Prozent erwartet.

Regelmäßig aktuelle Primus-Valor-Informationen: Objektübersichten, Erklärvideos, Social Media

Mannheim, 29. Juli 2020 – zu Beginn des Monats Juli konnten wir Sie bereits über den ersten Ankauf unseres aktuellen Immobilien-AIFs Primus Valor ImmoChance Deutschland 10 Renovation Plus (ICD 10 R+) informieren.

Für etwas mehr als EUR 10 Mio. zzgl. Ankaufsnebenkosten konnten fünf Liegenschaften an drei Standorten mit einer Gesamtwohnfläche von mehr als 9.500 qm und eine Gewerbefläche von über 200 qm erworben werden. Das Wohnimmobilienportfolio verteilt sich auf die nordrhein-westfälischen Städte Duisburg, Detmold und Neukirchen und die kurzfristig geplante Mietrendite liegt bei ca. 6,5 Prozent pro Jahr. Bezüglich des genannten Ankaufs möchten wir Ihnen nun die erste Objektübersicht des Fonds ICD 10 R+ unter folgendem Link zur Verfügung stellen:

Bitte beachten Sie hierbei, dass sich die angegebenen Renditen in unseren Objektübersichten immer auf den Wert „Kaufpreis + Sanierungsmaßnahmen + Ankaufsnebenkosten“ beziehen.

Die aktualisierten Objektübersichten der Vorgänger-Fonds ICD 7 R+, ICD 8 R+ sowie ICD 9 R+ werden wir Ihnen Mitte August zukommen lassen.

Online-Objektübersicht aller Emissionen

Damit Sie sich tagesaktuell einen Überblick über die Immobilien aller Fonds verschaffen können, möchten wir Sie an dieser Stelle noch einmal auf unsere Online-Objektübersicht hinweisen. Hier ist Ihnen die Möglichkeit gegeben, nach dem jeweiligen Investment zu sortieren. Zudem erhalten Sie eine deutschlandweite Übersicht über unsere Standorte und mögliche Clusterungen.

Primus-Valor-Videoreihe gestartet

In einer Reihe von Kurzvideos möchten wir Ihnen zukünftig noch mehr Informationen zu unserem Emissionshaus sowie unseren Emissionen mit auf den Weg geben. Neben unseren sonstigen Dokumenten können Sie sich in ca. dreiminütigen Videos bequem über relevante (Primus-Valor-)Themen informieren lassen.

Den Anfang machen wir mit unserem Video „Das Konzept ImmoChance Deutschland Renovation Plus“, in welchem Ihnen Herr Dr. Michael König, Leiter des Vertriebs, das Konzept der Fonds fachkundig näherbringt.

Social Media: Instagram

Möchten Sie darüber hinaus Einblicke in unseren Alltag, visuelle Eindrücke zu unseren Objekten oder unsere Mitarbeiter genauer kennenlernen? Dann folgen Sie uns auf Instagram, um unser Schaffen täglich zu verfolgen:

Immobilien-AIF Primus Valor ICD 10 R+ kauft erstes Immobilienportfolio in NRW mit geplanter Mietrendite von 6,5 Prozent p.a.

Mannheim, 10. Juli 2020 – der Immobilien-AIF Primus Valor ImmoChance Deutschland 10 Renovation Plus (ICD 10 R+) hat seine erste Investition getätigt. Typisch Primus Valor handelt es sich um Mehrfamilienhäuser mit bezahlbarem Wohnraum. Die Objekte befinden sich wieder in Mittel- und Oberzentren Deutschlands, sind grundsolide aber noch nicht perfekt. Gemäß dem Geschäftsmodell der „Renovation-Plus-Reihe“ von Primus Valor werden die Liegenschaften durch Renovierungs- und Sanierungsmaßnahmen sukzessive aufgewertet. Damit ist das Potenzial für entsprechende Wert- und damit einhergehende Mietsteigerungen vorhanden.

Für etwas mehr als EUR 10 Mio. zzgl. Ankaufsnebenkosten konnte das Wohnimmobilienportfolio in den nordrhein-westfälischen Städten Duisburg, Detmold und Neukirchen erworben werden. Die geplante Mietrendite liegt bei ca. 6,5 Prozent pro Jahr.

Fünf Wohnobjekte mit über 9.500 qm vermietbarer Fläche und 6,5 Prozent p.a. geplanter Mietrendite

Das Wohnimmobilienportfolio im Bundesland Nordrhein-Westfalen besteht aus insgesamt fünf Objekten an drei Standorten: Drei Objekte in Duisburg, eines in Detmold sowie eines in Neukirchen-Vluyn. Für den Kaufpreis von knapp über EUR 10 Mio. zzgl. Ankaufsnebenkosten wurde eine Gesamtwohnfläche von mehr als 9.500 qm und eine Gewerbefläche von über 200 qm erworben. Stellplätze, sowie teilweise auch Garagen, sind vorhanden. Der Kaufpreis liegt – trotz der durch das Corona-Virus wieder gestiegenen Nachfrage nach deutschen Wohnimmobilien – noch unterhalb des Wertgutachtens für die Liegenschaften. In den kommenden Monaten sind zusätzliche Investitionen von EUR 500.000 für Renovierungen und Sanierungen geplant. Leerstehende Einheiten sollen somit neu vermietet, aktuelle Mieten angehoben werden können. Die geplanten Mieteinnahmen liegen bei EUR 700.000 pro Jahr.

Zinsen weiterhin auf historisch niedrigem Niveau – konsequente Nutzung von Förderdarlehen

Das Portfolio wurde möglichen Finanzierungspartnern vorgestellt und wird von diesen sehr positiv aufgenommen. Mit einem der Finanzierungspartner befinden sich die Gespräche in der finalen Phase und wir gehen von einer kurzfristigen Umsetzung durch die Gremien der Bank aus. Die Zinssätze liegen aktuell zwischen 1,50 und 1,75 Prozent. Spezielle Förderdarlehen der KfW werden teilweise sogar, durch Tilgungszuschüsse auf die Darlehenssumme, mit tatsächlichen Zinssätzen von unter 0 Prozent angeboten. Bei einer geplanten Mietrendite der fünf Liegenschaften von 6,5 Prozent pro Jahr können Anleger durch die Zinsdifferenz ihre Rendite noch steigern.

Mietsteigerungspotenziale durch Auslaufen von Nachbindungsfristen Ende 2023

Im Rahmen der Förderung von sozialem Wohnungsbau wurden einige der Einheiten mit Fördermitteln finanziert. Im Gegenzug muss der Vermieter die Wohnungen für einen bestimmten Zeitraum unter dem marktüblichen Mietzins vermieten. Diese sogenannten Nachbindungsfristen laufen Ende 2023 aus. Anschließend können die betroffenen Einheiten für einen marktüblichen Preis vermietet werden – das schafft zusätzliches Einnahmepotenzial.

Beste Erfahrungen des Primus-Valor-Managements am Standort Detmold

Bereits im Jahr 2017 konnte in der Stadt Detmold ein Immobilienportfolio für einen der Vorgängerfonds, ICD 8 R+, angekauft werden. Bei dem Objekt mit 345 Wohn- und elf Gewerbeeinheiten handelte es sich um das damals größte Objekt in der Geschichte der Primus Valor AG. Die Erfahrungen in der mit 75.000 Einwohnern größten Stadt des Kreis Lippe sind hervorragend. Denn es handelt sich um einen klassischen „Vermietermarkt“, in dem die Wohnungen recht schnell und gut vermietet werden können. Verwaltungstechnisch handelt es sich bei Detmold um eine große Mittelstadt. Die Musikhochschule sowie die technische Hochschule Ostwestfalen-Lippe machen Detmold zudem zu einer Hochschulstadt. Die drei größten Arbeitgeber der Stadt beschäftigen jeweils zwischen 5.000 und 1.000 Mitarbeiter.

Bei der 1983 errichteten Immobilie in Detmold handelt es sich um ein Mehrfamilienhaus mit 24 Einheiten und knapp 1.300 qm Mietfläche in einem Vorort der Stadt. Das Grundstück ist mit fast 4.500 qm vergleichsweise groß. Stellplätze sind vorhanden. Obwohl das Objekt nur ca. 10 Prozent des angekauften Portfolios ausmacht, sollen 30 Prozent der kalkulierten Kosten für Sanierungen und Renovierungen hier verwendet werden. Der Grund: Das Objekt verfügt über ein besonders hohes Potenzial für die Aufvermietung sowie Mietsteigerungen. Hinzu kommt die Möglichkeit, durch den Einbau einer neuen Heizung die Nebenkosten signifikant zu senken, was als Win-Win-Situation zwischen Mieter und Vermieter weiteres Mietsteigerungspotenzial beinhaltet.

Duisburg mit drei von fünf Objekten größter Standort im Portfolio

Mit einem Anteil von über 70 Prozent der Mietfläche und drei der insgesamt fünf Objekte ist Duisburg der größte Standort im angekauften Portfolio des ICD 10 R+. Mit einer Bevölkerung von rund 500.000 Menschen nimmt Duisburg als Oberzentrum den 15. Rang aller Großstädte in Deutschland und den 5. Rang im Bundesland Nordrhein-Westfalen ein. Die Stadt ist Teil der Metropolregion Rhein-Ruhr mit ihren insgesamt 10 Mio. Einwohnern und gehört sowohl zur Region Niederrhein als auch dem Ruhrgebiet. Duisburg gilt als logistische Drehscheibe Zentraleuropas. Der Grund dafür ist der größte Binnenhafen der Welt. Die Wirtschaft ist zudem geprägt von der Eisen- und Stahlindustrie. So stammt etwa 1/3 des in Deutschland produzierten Roheisens aus Duisburg. Durch die Gründung der Hochschule im Jahr 1972 hat die Stadt aber auch als Wissenschafts- und sogar Hightech-Standort an Profil gewonnen.

Das um 1900 entstandene Wohn- und Geschäftshaus mit sechs Wohneinheiten sowie zwei Gewerbeeinheiten mit insgesamt 650 qm Mietfläche befindet sich in zentraler Stadtteillage in Duisburg Rheinhausen. Eine Wohnung steht aktuell leer. Die Vermietungschancen sind nach der Sanierung gemäß Gutachten aufgrund der Lage „gut bis sehr gut“. Die Wohnungen sind überwiegend bereits saniert. Entsprechendes Aufvermietungspotenzial ist noch vorhanden. Die Ladenmietverträge sollen in Kürze verlängert werden.

Ein weiteres Mehrfamilienhaus aus dem Jahr 1962 mit 17 Wohneinheiten und fünf Garagenstellplätzen befindet sich sogar in zentraler Stadtteillage von Duisburg mit einer hervorragenden Anbindung an die öffentlichen Verkehrsmittel. Die gesamte Mietfläche beträgt etwas über 1.450 qm. Drei der Wohnungen sollen saniert werden. Die Mietverträge für die Garagenplätze wurden aufgrund eines geplanten Umbauvorhabens des bisherigen Eigentümers gekündigt und können jederzeit wieder vermietet werden. Das Wertgutachten geht aufgrund der Lage des Objekts von einer Bewertung von bis zum 20-fachen der Jahresnettokaltmiete aus. Die letzte Teil-Modernisierung fand im Jahr 2018 statt.

Das mit Abstand größte Objekt in Duisburg – und auch im gesamten Portfolio – ist ein 1962 und 1996 entstandenes Mehrfamilienhaus mit 68 Wohneinheiten und knapp 4.500 qm Wohnfläche in dezentraler, ruhiger Stadtteillage. Die meisten der Einheiten verfügen über einen Balkon. Zudem verfügt die Liegenschaft über 49 Stellplätze. Die Leerstandsquote beträgt aktuell noch ca. 12 Prozent. Die betroffenen neun Wohnungen sollen kurzfristig saniert und neu vermietet werden. Kalkuliert dafür ist ein Betrag von unter EUR 100.000. Laut Wertgutachten befindet sich das Objekt in einer „guten Stadtteillage“, weist einen „guten Objektzustand“ auf.

Mehrfamilienhaus in Neukirchen-Vluyn mit Mietsteigerungspotenzial

Neukirchen-Vluyn liegt am unteren Niederrhein und ist eine kreisangehörige Stadt im Regierungsbezirk Düsseldorf. Die Stadt liegt im Süden des Kreises Wesel und fünf Kilometer westlich von Moers. Aktuell leben ca. 28.000 Einwohner in Neukirchen-Vluyn. Die größten Arbeitgeber mit 4.500 bzw. 1.500 Mitarbeitern sind die Firmen Trox GmbH und Meda Küchen GmbH. Der größte Arbeitgeber der Stadt ist allerdings der Erziehungsverein, ein christliches Kinderhilfswerk, zu dem auch die Neukirchener Verlagsgesellschaft gehört.

Bei der 1967 errichteten Liegenschaft in Neukirchen-Vluyn handelt es sich um ein Mehrfamilienhaus mit 24 Einheiten in vergleichsweise guter Wohnlage in einem ruhigen Umfeld am Stadtrand. Das Objekt macht ca. 20 Prozent des angekauften Portfolios aus. Drei Wohneinheiten sollen noch modernisiert und neue Fenster eingesetzt werden. Kalkuliert für diese Maßnahmen sind etwas mehr als EUR 100.000. Dementsprechend ist auch hier Mietsteigerungspotenzial vorhanden.

Wohnimmobilien-AIFs Primus Valor ICD 8 und 9 Renovation Plus mit jeweils planmäßiger Ausschüttung in 2020

Auch wenn die ersten Lockerungen bereits in Kraft getreten sind – die Corona-Krise hat Deutschland weiterhin fest in ihrem Griff. Die Auswirkungen für die Wirtschaft sind jetzt schon immens und werden voraussichtlich noch über Jahre zu spüren sein. Auch die Eigentümer von Immobilien sind direkt betroffen, wenn Mieten nicht gezahlt werden. Im Gegensatz zu Gewerbeobjekten sind Mieteinnahmen, insbesondere aus bezahlbaren Wohnobjekten, auch in der Krise äußerst stabil – dem Investitionsfokus der Primus-Valor-Immobilieninvestments bereits seit dem Jahr 2007. So beträgt die Corona-bedingte Störquote der Wohnimmobilien über alle Primus-Valor-Fonds weiterhin gerade einmal rund 2 Prozent. Störfälle, das sind Stundungen, Kürzungen oder auch vereinzelt der Totalausfall von Mieten. Bei den Gewerbeeinheiten liegt diese Quote höher. Glücklicherweise liegt aber der Anteil von Gewerbeeinheiten in unseren Fonds bei nur durchschnittlich 10 Prozent. Wir haben bekanntlich immer auf Wohnimmobilien gesetzt.

Gerade in diesen turbulenten Zeiten freuen wir uns besonders, dass wir Ihnen bereits heute für die Immobilien-AIFs ImmoChance Deutschland 8 Renovation Plus (ICD 8 R+) und ImmoChance Deutschland 9 Renovation Plus (ICD 9 R+) bis Ende August 2020 die Ausschüttung in geplanter Höhe von 5,5 Prozent für den ICD 8 R+ bzw. 4,5 Prozent für den ICD 9 R+ ankündigen können. Dabei beachtet unser Management stets alle Maximen eines vorsichtigen Kaufmanns und hat nicht nur die bisherigen Einnahmen und die aktuelle Liquidität im Blick – vielmehr ist der Ausblick auf weiterhin stabile Mieteinnahmen trotz Krise entscheidend. Das gilt auch für ein weiteres Ansteigen der Störfälle – obwohl wir mittelfristig eher mit einem gleichbleibenden bis sinkenden Niveau rechnen.

Die Immobilien-AIFs ICD 8 R+ und ICD 9 R+ haben zusammen ein Eigenkapital von knapp 185 Millionen Euro in weniger als drei Jahren platziert. Die Nachfrage nach dem ICD 9 R+ war dabei sogar so hoch, dass das Investment mit 100 Millionen noch vor dem Ende der geplanten Platzierungszeit geschlossen werden musste. Das geplante Gesamtinvestitionsvolumen inkl. Krediten und staatlichen Fördermitteln liegt bei deutlich über 300 Mio. Die Summe der vermieteten Einheiten wird bei über 2.000 liegen – eine breite Streuung, die für zusätzliche Sicherheit sorgt. Insgesamt haben sich über 5.000 Anleger an den beiden AIFs beteiligt.

Aktuell befindet sich der Fonds ImmoChance Deutschland 10 Renovation Plus im Vertrieb (ICD 10 R+). Das Investment hat bereits die Schwelle eines Eigenkapitals von mehr als 10 Millionen Euro deutlich überschritten. Damit kann in den kommenden Wochen mit den ersten Ankäufen von Immobilien gerechnet werden.

Primus Valor zieht Corona-Zwischenbilanz: Bezahlbares Wohnen zeigt sich krisenresistent

- Corona-bedingte Störquote der Primus-Valor-Wohnimmobilien von unter 2 Prozent

- Gewerbeimmobilien deutlich stärker betroffen

- Zunahme der Kommunikation mit privaten Mietern

Mannheim, 14. Mai 2020 – Die Corona-Krise hat das gesellschaftliche Leben nachhaltig verändert, die Folgen für die Wirtschaft werden voraussichtlich auf Jahre ihre Spuren hinterlassen. Die Primus-Valor-Geschäftsführung zieht jedoch ein durchaus beruhigendes zwischenzeitliches Resümee nach nun ca. zwei Monaten Ausnahmezustand.

Da sämtliche Primus-Valor-Emissionen bereits seit dem Jahr 2007 vor allem auf bezahlbaren Wohnraum setzen, sind die meisten Mieten auch in der Krise finanzierbar. Viele Mieten können im Fall von Arbeitslosigkeit der Bewohner sogar „vom Amt“ bezahlt werden. Die Streuung der Objekte auf bis zu 30 Standorte pro Fonds minimiert Risiken in den Portfolios der Investments zusätzlich. „Aktuell sind weniger als 2 Prozent unserer Wohneinheiten von Corona-bedingten Störungen betroffen. Der Grund ist fast immer eine plötzliche Erwerbslosigkeit der Mieter. Von diesen 2 Prozent zahlt etwa die Hälfte der Betroffenen ihre Miete zumindest noch zum Teil oder hat sich lediglich eine Stundung erbeten. Und auch mit den Nichtzahlern sind wir im Dialog, suchen Lösungen“ berichtet Gordon Grundler, Vorstand der Primus Valor AG.

Hingegen sind Gewerbeimmobilien durch die Corona-Krise deutlich stärker betroffen. Vereinzelt finden sich in den Immobilien-Portfolios der Fonds auch Gewerbeeinheiten. Das ist z. B. bei städtischen Lagen der Fall, in denen sich im Erdgeschoss eines Objekts bspw. ein Büro oder ein Drogeriemarkt befinden. „Unsere krisenbedingte Störquote bei den Gewerbeeinheiten liegt aktuell bei ca. einem Drittel. Aufgrund der geringen Anzahl an Gewerbeeinheiten haben diese Mietausfälle kaum Auswirkungen auf unsere Investments“, berichtet Sascha Müller, Geschäftsführer der Hausverwaltung.

Seitens der Hausverwaltung ist zudem eine noch stärkere und engere Kommunikation mit privaten Mietern zu verzeichnen. Familien bleiben zu Hause, Kinder gehen nicht in die Schule. Häufig gestellt wird zum Beispiel die Frage, ob Haustiere erlaubt seien. Zudem wird sich weitaus mehr über die Mitbewohner beschwert als üblich. Lärm (durch Kinder) ist einer der meistgenannten Gründe. Auch „Müll“ ist ein häufig genanntes Problem, denn Mieter haben in zahlreichen Liegenschaften aufgrund der erhöhten Zeit in den eigenen vier Wänden begonnen, ihre Wohnungen „auszumisten“ – Sperrmüll wird hierbei gerne vor der Haustür abgestellt. „Um alle diese Fälle müssen wir uns im Moment kümmern. Das kostet Zeit. Die Miete beeinflusst dieses Verhalten aber nicht“ kommentiert Sascha Müller die momentanen Herausforderungen des Arbeitsalltags in der eigenen Hausverwaltung.

Über Primus Valor:

Die Primus Valor AG blickt auf über 13 Jahre Erfahrung im Kauf, der Entwicklung und dem Verkauf von Immobilien in Deutschland zurück. Das Mannheimer Emissionshaus hat es sich zum Ziel gesetzt, Anlegern innovative Investitionsformen im Bereich der Immobilien zu bieten, die bislang institutionellen Investoren vorbehalten waren. Die Primus-Valor-Gruppe hält rund 5.000 Wohneinheiten under management und besitzt ein Gesamtinvestitions-volumen von mehr als 800 Millionen Euro.

Kontakt:

Tobias Rausch

Tel. 06 21 / 49 09 66 – 150

Fax: 06 21 / 49 09 66 – 6 00

Mobil: 0152 / 27 98 30 45

tobias.rausch@primusvalor.de